過去が将来予測のよい判断材料になるのは、将来の状況が過去の状況に似ているときに限られる。過去のデータやベストプラクティスをもとにして、将来に関する決定を行おうとしても、決定的な定量的データが手に入る頃には、その結論をもとに行動を起こすのは手遅れである。

現状を正確に理解し、将来を予測するには、理論のレンズを通して将来を見るとよい。優れた理論は、データが不足しているときでも、重要な動向を理解するための確実な方法を与えてくれる。また理論を使えば、重要な動向が起こっていることを指し示すシグナルを明らかにし、その動向が業界のプレーヤーに与えるであろう影響を説明することができる。

理論を正しく用いれば、未来に関する洞察を過去から引き出すことができる。しかし、イノベーションの理論に埋め込まれた考えの多くは単純に思われる一方、これらの理論を予測のツールとして利用するのは難しい。『イノベーションの最終解』(本書)で紹介する分析ツールは、『イノベーションのジレンマ』と『イノベーションへの解』の理論がもとになっている。本書は理論を活用して、将来への洞察を得るための本である。

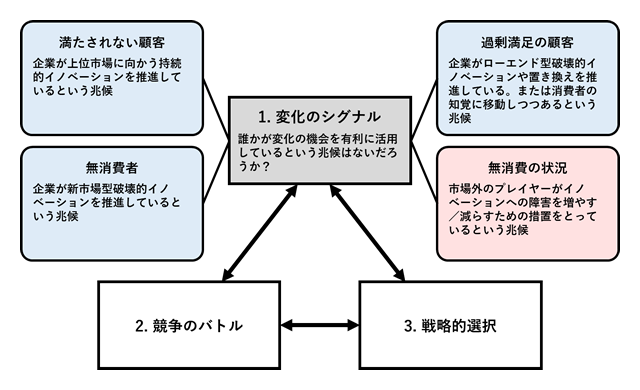

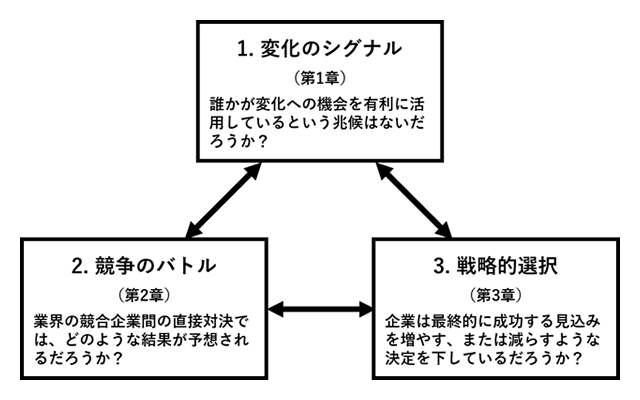

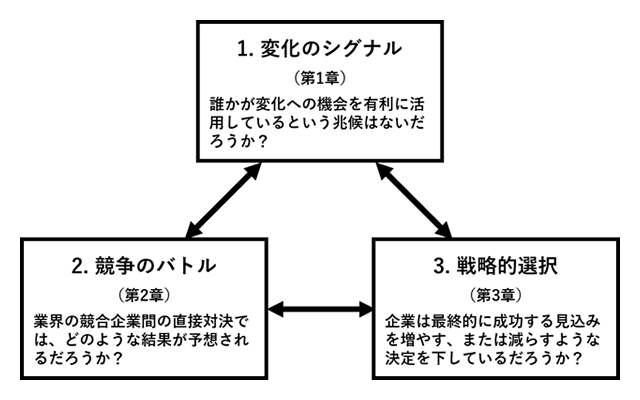

本書では「理論」を用いて業界の変化を予測する方法として、以下の3つのプロセスを説明する。

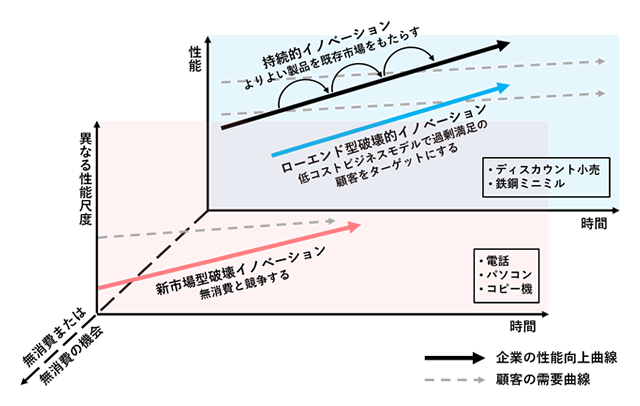

図0-1. 破壊的イノベーションの理論

第1章:「変化のシグナル」を識別する方法

変化のシグナルとは、変化が起こりそうな状況や、過去とはかけ離れた将来が出現しそうな状況を指し示すシグナルである。変化のシグナルが見られるような状況では、過去に例のない新しい製品・サービス、ビジネスモデルをもった企業が現れると予想される。破壊的イノベーションは、既存市場とは一見かけ離れた場所で生まれる場合もあれば、当初取るに足りないと思われる場所に生まれる場合もある。

第2章:「競争のバトル」を評価する方法

競争のバトルとは、「攻撃側の企業」と「既存企業」とに大まかに定義される企業の直接対決である。一般にイノベーションのプロセスでは、新規参入企業が強力な既存企業の縄張りに侵入する。理論を活用すれば、このバトルでの勝者を予測することができる。

第3章:競争のバトルの帰結に影響を与える「戦略的選択」

攻撃者が力の均衡を自らの有利に傾けるために何ができるか、また既存企業が攻撃に対抗するために何ができるかを考える。

第4章以降は、次のように構成している。

第4章:イノベーションと市場外の要因(政府規制など)との関係

市場外の要因における相互作用を理解することは、医療、金融、教育といった、政府が重度に介入している業界の今後を予測する上で重要となる。

第5章:教育業界の破壊

破壊の力は教育に新しい環境をもたらし、中等後教育と初等教育を大きく変える可能性がある。

第6章:航空業界の破壊

大手航空会社は、市場のローエンドを破壊的攻撃企業に攻撃されながらも、より儲かる顧客に専念するために収益性の低い顧客から離れることができない。

第7章:半導体業界の破壊

「ムーアの法則」を徹底的に推進する半導体企業は、市場の大部分を「過剰満足」させてしまう恐れがあり、その結果、カスタマイズされた単純な製品を提供する企業が台頭する可能性がある。

第8章:医療分野の破壊

破壊的イノベーションによって、治療の主体を病院から家庭へ、外科医から患者自身へ移す機会が、医療分野には数多く残されている。

第9章:「国家のマクロ経済戦略」と「企業の国際戦略」を評価する方法

ミクロ(企業)レベルでの破壊的イノベーション(またはその欠如)と、国のマクロ経済成長との関係を明らかにする。

第10章:通信業界の破壊

情報通信業界にの最新技術は、業界を劇的に変革する可能性を秘めている。

<参考文献>

クレイトン・M・クリステンセン (著), スコット・D・アンソニー (著), エリック・A・ロス (著) (2014)『イノベーションの最終解』翔泳社